אחד הנושאים שמעסיקים כלכלנים החוקרים את כלכלת ישראל בשנים האחרונות הוא מה שקרוי "פריון העבודה הנמוך בישראל". בעצם, עדיף לנסחו כך: מדוע התוצר בישראל, לנפש או לעובד, נמוך משמעותית מזה של התוצר במדינות המובילות בעולם? אומנם פריון העבודה הוא המונח המקובל לתוצר לעובד, אך המונח של פריון עבודה נמוך מצטייר כאילו מדובר באשמת העובדים. אלא שתוצר נמוך יחסית יכול להיות בגלל הון אנושי נמוך, אך גם בגלל רמת הון נמוכה או בגלל טכנולוגיה נמוכה, ואלו באחריות המעבידים ולא באחריות העובדים. לכן המסר הלא־מודע העובר על ידי הגדרת השאלה כפריון עבודה נמוך משפיע על אופן ראיית הדברים.

כדי להבהיר טוב יותר את השאלה אתאר בקצרה את תהליך הצמיחה של כלכלת ישראל. ישראל החלה את צמיחתה המהירה כבר בתחילת ימי המנדט הבריטי, בשנת 1922. תחילה היה זה היישוב היהודי בארץ־ישראל שהתוצר שלו צמח בקצב מהיר, ואחר כך הייתה זו מדינת ישראל. הצמיחה המהירה נמשכה עד שנת 1972, כחמישים שנה, ובמהלכן צמח התוצר לנפש בקצב של כ־5% לשנה, גבוה מן המדינות המובילות בצמיחה הכלכלית, ובראשן ארצות הברית. מאז 1973 הואט קצב הצמיחה של התוצר לנפש בישראל לכ־1.7% בשנה. קצב זה תואם את קצב הצמיחה של המדינות המובילות, כלומר ישראל אינה מפגרת מאחוריהן, אך הרמה היחסית לעומתן נמוכה. התוצר לנפש, או התוצר לעובד, נמוך בכ־40% מזה של ארצות הברית; צומח באותו קצב, אך אינו מדביק את הרמה הגבוהה יותר.

שאלת פריון העבודה הנמוך, או כפי שאני מעדיף לקרוא לה – שאלת התוצר הנמוך, צריכה להיות מנוסחת אפוא כך: מהו ההסבר לכך שישראל אינה מדביקה את רמת התוצר של המדינות המובילות ומדוע אינה מגיעה לרמה גבוהה יותר של תוצר? זו כמובן שאלה מדעית מרתקת וחשובה, אך אין להתעלם מכך שיש לה גם השלכות אפשריות בתחום המדיניות הכלכלית. אם יתברר כי התוצר נמוך בשל מדיניות כלכלית מסוימת, יש מקום לשקול את שינוי המדיניות כדי להדביק את המדינות המובילות. דן בן־דוד, לדוגמה, שהיה מן הראשונים שהעלו את הנושא לסדר היום הציבורי, טוען כי בעיית הפריון קשורה בעיקר למערכת החינוך הלקויה בישראל, ולכן מציע לערוך בה רפורמה מקיפה – כדי להגדיל את התוצר. אחרים טוענים כי ההסבר לתוצר הנמוך הוא הרגולציה המוגזמת בישראל (טענה זו מעלה גם הארגון הבינלאומי OECD), ואחרים מצביעים על הבירוקרטיה הישראלית המנופחת בתור האשמה העיקרית. לצערי, טענות אלו אינן נתמכות במחקר רציני שמנסה לאמוד את ההשפעה הכמותית של הסברים אלו.

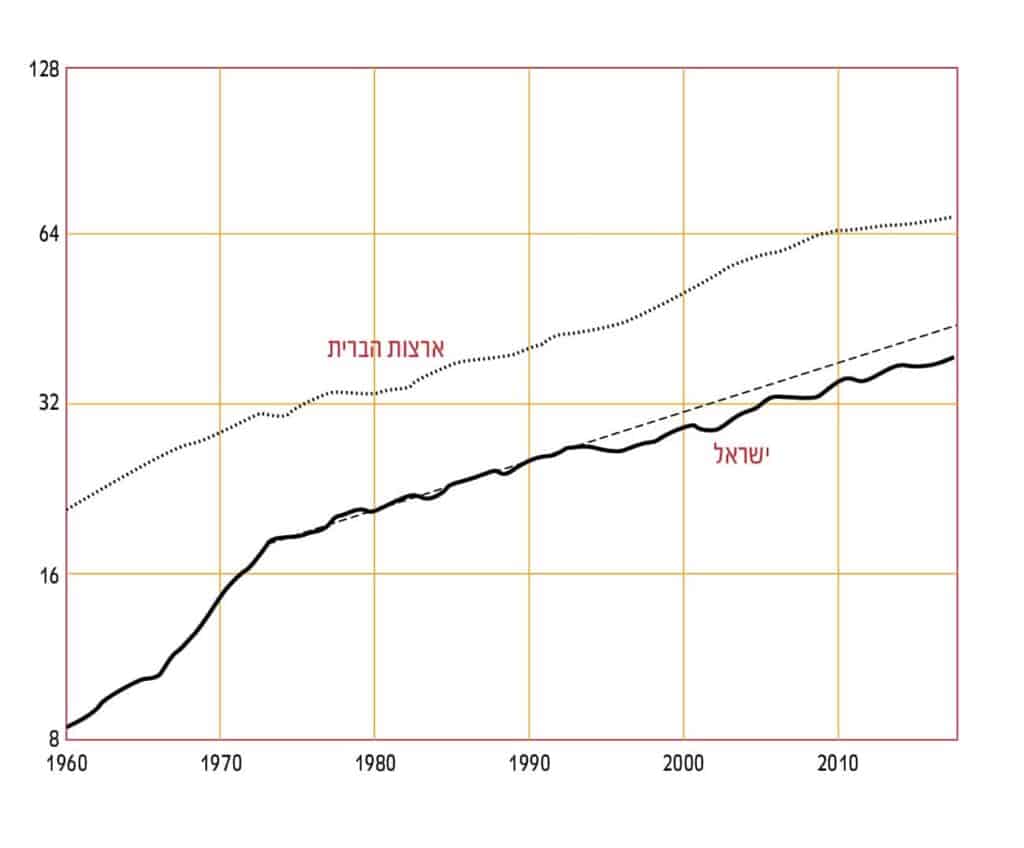

בספרי The Israeli Economy: A Story of Success and Costs (Zeira, 2021) אני מציג שני הסברים, אשר יחד אחראים לכשני שלישים מהפער בין התוצר לעובד בישראל ובארצות הברית, וכמובן ליותר משני שלישים מהפער בין ישראל ומדינות מובילות אחרות, בעיקר באירופה ויפן, שהתוצר לעובד בהן נמוך מזה שבארצות הברית (ראו גם זעירא, 2018). הפער שבין התוצר לבין שעת עבודה במגזר העסקי בין ישראל וארצות הברית הוא בערך 44% (מהתוצר האמריקאי).[1] הסבר אחד לפער זה, שנקודת ההתחלה שלו בשנת 1993, קשור בכניסתם של עולי חבר המדינות לשוק העבודה בישראל. העולים שהגיעו בשנת 1990 נכנסו לשוק העבודה במספרים גדולים החל בשנת 1993. כמו כל מהגר גם הם סבלו מאפקט קוזנץ (שעליו כתב הכלכלן האמריקאי הנודע סיימון קוזנץ [Kuznets], בין השאר על סמך ניתוח ההגירה לישראל בשנות ה־50 וה־60 של המאה ה־20). לפי אפקט זה, המהגר מאבד עם בואו לארץ החדשה למעלה ממחצית מן ההון האנושי שלו בגלל הצורך ללמוד שפה חדשה, להכיר חברה חדשה, למצוא מקום עבודה מתאים לו ואף להתרגל לנוהלי עבודה חדשים. לפיכך, למרות שרוב העולים בשנות ה־90 היו בעלי השכלה גבוהה, ההון האנושי שלהם היה נמוך מן הממוצע בישראל ולכן הם הורידו את התוצר הממוצע לשעת עבודה, כפי שמראה תרשים 1. הקו המקווקו בתרשים מראה כיצד היה התוצר לשעת עבודה עולה אילו המשיך לצמוח כמו לפני 1993, מאחר שבשנים 1973-1993 צמח התוצר לשעת עבודה בישראל מהר מן התוצר לשעת עבודה בארצות הברית. הפער המוסבר על ידי כניסת העולים מחבר המדינות לשוק העבודה לא נעלם על פני זמן, והוא אחראי לכ־7.5% מתוך 44% שבהם ישראל נמוכה מארצות הברית.

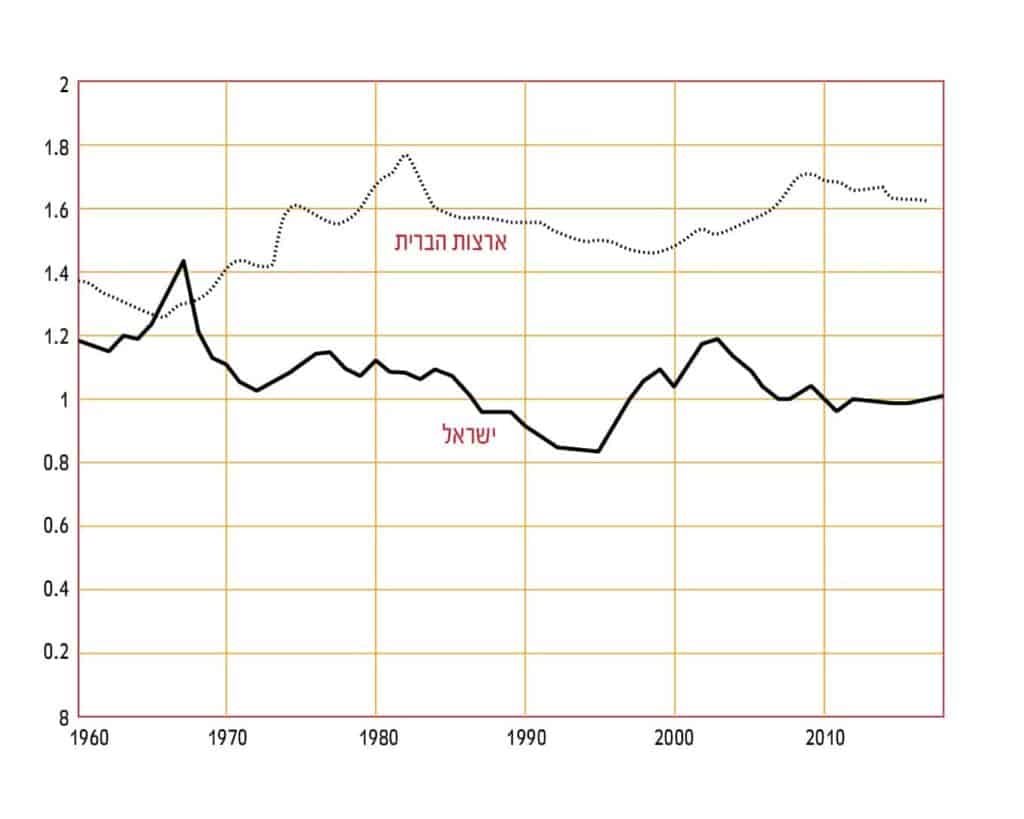

הסבר אחר שמצאתי לפער בתוצר לשעת עבודה קשור בכך שרמת ההון בישראל נמוכה מאוד יחסית לזו שבארצות הברית. הדרך הנכונה ביותר למדוד את ההבדלים בהון היא להשוות את היחס הון-תוצר, משום שיחס זה מנטרל הבדלים בפריון ייצור כולל (Total Factor Productivity – TFP) – הבדלים בהון האנושי, בטכנולוגיה, ברגולציה ועוד. מתברר כי היחס הון-תוצר במגזר העסקי בישראל שווה בממוצע לאורך שנים רבות ל־1, ואילו היחס הון-תוצר במגזר העסקי בארצות הברית שווה לאורך שנים רבות ל־1.6. תרשים 2 מראה את היחס הזה בשתי המדינות מאז שנת 1960. הבדל כה גדול בכמות ההון משפיע על התוצר, ולכן הוא לבדו מסביר חלק גדול מהפער בין רמות התוצר לשעת עבודה. ההבדל המוסבר הוא 21% מן התוצר האמריקאי או 26% מן התוצר הישראלי (האחוז גבוה יותר כי זהו תוצר נמוך יותר). הסכום של שני הפערים שזיהיתי, 21% ו־7.5%, הוא 28.5%, שהם שני שלישים מן הפער בתוצר לעובד. לכן שני הפערים שמצאתי מסבירים את רוב הפער בתוצר, בשעה שכל ההסברים האחרים מסבירים יחד פחות משליש מן הפער.

הסכסוך מלווה את הישראלים מלידה ועד מוות, והשפעתו רבה על הפוליטיקה, על החברה, על התרבות והאמנות ואפילו על הדמוגרפיה הישראלית ושיעור הפריון הגבוה שלה. סביר להניח כי השפעתו חזקה גם על הכלכלה.

ואולם אנו עדיין רחוקים מהסבר מלא, שכן נשאלת השאלה מדוע היחס בין הון לתוצר בישראל נמוך יותר. ובכן, התשובה פשוטה למדי. מאחר שהיחס הון-תוצר מנטרל את כל ההבדלים בפריון הייצור הכולל, הוא תלוי בגורם עיקרי אחד – שיעור העלות השולית של ההשקעה בהון. ככל שעלות זו גבוהה יותר, כך רמת ההון והיחס הון-תוצר יהיו נמוכים יותר. העלות השולית של ההון היא סכום של שלוש עלויות: האחת היא שער הריבית הריאלי, שכן זו ההכנסה האלטרנטיבית לכסף המושקע בהון פיזי; העלות השנייה היא שיעור הפחת של ההון הפיזי; והעלות השלישית היא פרמיית הסיכון של המשקיעים במשק (מעבר לפרמיית הסיכון הכלולה בשער הריבית). שיעור הפחת של ההון הוא יציב למדי ושווה ל־10% בקירוב ברוב המדינות, לרבות ישראל וארצות הברית. שער הריבית הריאלי שישראל פועלת על פיו גם הוא דומה למדי לזה של ארצות הברית וקשור גם בכך שישראל מקבלת מענקים מארצות הברית ותרומות רבות אחרות. לכן ישראל אינה לווה גדולה בשוק ההון העולמי, והריבית שהיא מתמודדת איתה נמוכה למדי. נשאר אפוא פער גדול בפרמיית הסיכון בין שתי המדינות. מיחסי ההון-תוצר בשתי המדינות ניתן להסיק כי פרמיית הסיכון בארצות הברית היא כ־8%, בעוד שבישראל היא גבוהה הרבה יותר – 21%.

מה מקור ההבדל הגדול בתפיסת הסיכון בין ישראל ובין ארצות הברית? ממה משקיעים נרתעים? במילים אחרות, מדוע המשקיעים בישראל מנסים לכסות את השקעתם בזמן קצר בהרבה מן המשקיעים בארצות הברית? פה אין לי כמובן תשובה מדעית ישירה, אך ניתן לשער, וזו השערה סבירה ביותר, כי גורם הסיכון הגבוה יותר בישראל הוא הסכסוך הישראלי־ערבי. יש לכך גם עדויות מסוימות בתרשים 2. עד 1967 היה יחס ההון לתוצר בגובה 1.2 ואז ירד לרמה של סביב 1. הדבר קשור מן הסתם להתעצמות הסכסוך הישראלי־ערבי לאחר שנה זו. מעניין כי גם הדינמיקה של היחס הון-תוצר בארצות הברית מעידה על קשר למלחמות. שנות ה־60 היו שנות מלחמת וייטנאם, והיחס הון־תוצר בארצות הברית היה בסביבות 1.4. הוא עלה לרמה של 1.6 רק בחלק הראשון של שנות ה־70, כשהסתיימה מלחמת וייטנאם. לכן הטענה שהסיכון הגבוה יותר בישראל מקורו בסכסוך היא לא רק השערה אלא היא גם מקבלת חיזוק מן הדינמיקה המוצגת בתרשים 2, הן בישראל והן בארצות הברית.

הניתוח לעיל מראה כי יותר ממחצית מהפער בתוצר בין ישראל למדינות המובילות הוא תוצאה של הסכסוך הישראלי־ערבי. ניתן גם לומר כי לולא הסכסוך, היה התוצר לנפש בישראל גבוה ב־26 אחוזי תוצר, ומכאן שההכנסה הייתה גבוהה אף ביותר מ־26%. זו עלות גדולה מאוד של הסכסוך, או של היעדר הסדר מדיני. זו כמובן אינה העלות היחידה. כבר בסוף שנות ה־80 חקר איתן ברגלס את העלויות הנוספות של הסכסוך מעבר לעלות הישירה של הוצאות הביטחון התקציביות. הוא מצא כי הן גבוהות למדי (ברגלס, 1989). בספרי לעיל (Zeira, 2021) אני מעדכן את ממצאיו של ברגלס לשנת 2011 ומוצא כי העלויות הנוספות משמעותיות מאוד – בעוד שהוצאות הביטחון הישירות היו בשנה זו רק כ־7% מן התוצר, העלויות הנוספות הגדילו את ההוצאות הללו בעוד כ־7 אחוזי תוצר לרמה של כ־14 אחוזי תוצר. העלות הגדולה ביותר היא הפסד ההון האנושי בעקבות האיחור בכניסת ישראלים לקריירה של עבודה בשל שירות החובה. אמדתי את העלות הזו ב־5.7 אחוזי תוצר. ויש גם שורה של עלויות נוספות, כמו עלות השימוש בקרקע, עלות בניית ממ"דים, עלות מאבטחים, הפסדי תוצר כתוצאה מחללים ועלות המינהל האזרחי בשטחים. לעלויות אלו, שהן ברובן עלויות ישירות של הסכסוך, יש להוסיף את העלות העקיפה, שבה דנתי לעיל, של תוצר נמוך בגלל רמת סיכון גבוהה למשקיעים. סך העלות של 14 אחוזי תוצר ועוד 26 אחוזי תוצר היא 40 אחוזי תוצר מדי שנה. סביר אומנם שגם אם ישראל תגיע להסדרים מדיניים לא כל העלויות תיעלמנה, כאשר משך השירות הסדיר יהיה שנה לפחות, כאשר עדיין ייבנו ממ"דים וכו'. לכן גם לאחר ההסדר נישאר עם עלויות בסדר גודל של כ־10 אחוזי תוצר. צא ולמד כי העלות הנוכחית של הסכסוך היא 30 אחוזי תוצר, מדי שנה בשנה. זו עלות גבוהה מאוד. כדי לסבר את האוזן – זו עלות דומה לעלות הצבאית הישירה הגבוהה ביותר בהיסטוריה של מדינת ישראל, בשנים 1973–1976, מייד אחרי מלחמת יום הכיפורים.

העלות הכלכלית הגבוהה של הסכסוך הישראלי־ערבי אינה הדרך היחידה שהסכסוך הזה משפיע על הכלכלה הישראלית. למעשה, עקבותיו של הסכסוך ניכרים ומשמעותיים כמעט בכל תחום כלכלי במדינה. ראינו כי הוא משפיע על הצמיחה. הסכסוך גם משפיע על ההון האנושי. הוא משפיע גם על מחזורי העסקים – כאשר בתקופת העימותים עם הפלסטינים, מאז האינתיפאדה הראשונה, התפרצויות הסכסוך גורמות למיתונים כלכליים קשים. העלויות הגבוהות של הסכסוך בשנות ה־60 וה־70 יצרו את המשבר הפיסקלי הכבד של ראשית שנות ה־80, ואף גרמו לאינפלציה הגבוהה אז. אין בכך כדי להפתיע. הסכסוך מלווה את הישראלים מלידה ועד מוות, והשפעתו רבה על הפוליטיקה, על החברה, על התרבות והאמנות ואפילו על הדמוגרפיה הישראלית ושיעור הפריון הגבוה שלה. סביר להניח כי השפעתו חזקה גם על הכלכלה. והינה דווקא כאן אנו חווים שתיקה גדולה. העיסוק בסכסוך אצל הכלכלנים דל יחסית. ברוב הספרים שיצאו לאור בנושא כלכלת ישראל מקומו זעום, פרק אחד בספר שלם, לעיתים רק חלק מפרק ולפעמים אפילו זה לא. נדמה לי כי הגיע הזמן לייחד מחקר כלכלי נרחב יותר לסכסוך הישראלי־ערבי, שכן השפעתו על הכלכלה הישראלית היא משמעותית ביותר.

[1] אני בודק את ההבדל במגזר העסקי משום שמדידת התוצר וההון בו היא המדויקת ביותר.

מקורות

ברגלס, איתן (1989). נטל הביטחון והמשק הישראלי. בתוך יורם בן־פורת (עורך). המשק הישראלי: חבלי צמיחה. תל אביב: עם עובד, 200–210.

זעירא, יוסף (2018). כלכלת ישראל. תל אביב: ספרי עליית גג.

Zeira, Joseph (2021). The Israeli economy: A story of success and costs, Princeton, NJ: Princeton University Press